프로로지스 2023 4분기 실적발표 프레젠테이션 자료를 보며 이번 분기 하이라이트를 총정리해보겠습니다.

프레젠테이션은 하이라이트, 재무 정보, 영업, 자본 배치, 전략적 자본, 자본화, 순자산가치의 7개 분야로 나뉩니다.

이번 글에서는 사업 분포, 지역, 실적, AFFO, FFO, 신규 임대, 공급, IBI 지수, 2024 시장 전망, 배당금, AUM, NOI 등 하이라이트를 자세히 살펴봅니다.

1. 사업 분포

19개국에서 12억 평방피트(1억 1500만 평방미터)의 부동산을 개발했습니다.

| 지역 | 면적 | NOI의 비율 |

| 미국 | 803MSF | 86% |

| 기타 아메리카 | 83MSF | 4% |

| 유럽 | 242MSF | 8% |

| 아시아 | 114MSF | 2% |

2. 회사 실적

연간으로는 FFO, AFFO, EBITDA 모두 크게 증가해 긍정적인 모습입니다.

다만 4분기만 보면 FFO나 EBITDA는 증가폭이 적고요, AFFO는 전년보다 감소해서요,

원래 4분기마다 실적이 덜 나오는지, 최근으로 오면서 분기별 실적이 줄어드는지 확인해봐야 할 것 같습니다.

그래프로 보면 조금 더 명확히 보이는데요, 아래에서 확인해보겠습니다.

1) 분기별 FFO, AFFO

2) 연도별 FFO, AFFO

3. 배당금

연도별 배당금은 착실히 올라가고 있습니다.

현재는 시가대비 배당률도 높아지는 추세이긴 한데요, 배당 정보는 아래 글을 참고해주세요.

프로로지스(PLD)배당 정보 총정리 (2024 업데이트)

프로로지스는 미국 부동산 섹터 대장주이자 세계적인 물류 리츠입니다. 2024 배당정보를 총정리해보겠습니다. 1. 배당률 1) 연평균 배당률 최근 10년간 매해의 연평균배당률을 살펴보면 1.96~3.4%로

aliceinsaltyland.tistory.com

4. 그 외 사업 내용

| 항목 | 금액 | 지역 분포 | |

| 미국 | 미국 외 | ||

| 연간 NOI | 57억 달러 | 86% | 14% |

| 수수료, 프로모션 | 838M 달러 | 81% | 19% |

| 개발 | 917M 달러 | 49% | 51% |

| AUM | 2190억 달러 | 76% | 24% |

| 회사 출자 AUM | 1590억 달러 | 85% | 15% |

| 주식 | 1260억 달러 | 96% | 4% |

*AUM: 총 운용자산

5. 임대차 계약 제안서, 새로운 임대 협상 건수

임대차 계약 제안은 분기별 평균 70MSF인데요, 2분기에는 평균보다 낮았지만 다른 1, 3, 4분기는 평균 이상이었습니다.

새로운 임대 협상은 일평균 55건인데요, 1~2분기는 평균 이상이었는데 3~4분기는 평균을 살짝 밑돌고 있어요.

임대차 계약 제안은 최근까지 양호하지만 새로운 임대협상은 살짝 부진한 모습이라서요,

임대가 앞으로 둔화되지는 않는지 자세히 살펴봐야겠습니다.

(최근 미국 뉴스에서는 물류 부동산이 줄어들고 있다는 소식이 들립니다.)

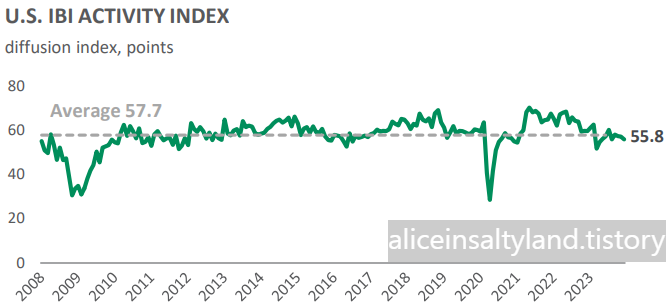

6. IBI지수

Prologis Industrial Business Indicator(iBi)는 프로로지스 사에서 만들어 사용하는 독점적인 월간 확산 지수입니다

세 가지 구성 요소인 비즈니스 활동 인덱스, 공간 활용 지수, 실제 사용된 공간의 비율을 활용해 산출합니다.

현재의 iBi 비즈니스 활동 수치는 다음 분기의 수요를 예측합니다. (지수가 높을수록 수요가 높음)

IBI 지수로 보면 다음 분기의 수요는 평균인 57.7 이하일 듯 해서 다소 아쉬워요.

지금이 수요를 잘 지켜봐야하는 시기는 맞는 것 같습니다.

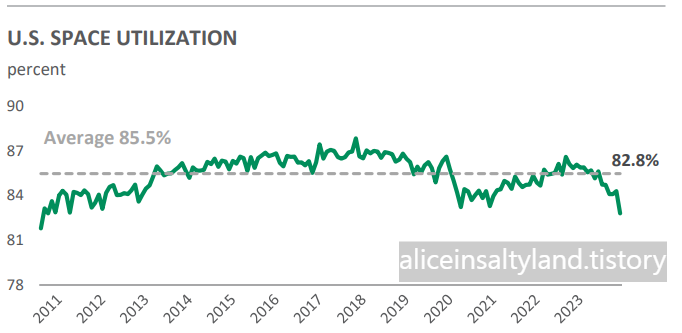

7. 미국 공간활용률

공간 활용률은 물류창고가 잘 공급되고있는지 알아볼 수 있는 지표입니다.

85.5를 넘으면 공간이 많이 활용되고 있어서 여분의 물류창고 공간이 없는 건데요,

보통 15%정도는 공간을 남겨두는 것이 활용에 좋다고 해요.

현재는 공간 활용률이 82.8%로 평균보다 낮은데, 너무 떨어져 걱정해야할지, 재고가 있다고 좋아해야할지 고민됩니다.

'주식 > 해외 주식 실적발표' 카테고리의 다른 글

| 프로로지스 2023 4분기 실적발표 ③ 임대는 잘 되고 있나? (0) | 2024.03.03 |

|---|---|

| 프로로지스 2023 4분기 실적발표 ② (2024 가이던스, 대차대조표, 손익계산서) (0) | 2024.03.03 |

| 나이키 2010~2024년 실적 총정리(ft. 그래프로 비교) (0) | 2024.02.29 |

| 리얼티인컴 2023 4분기 실적발표 총정리④ (포트폴리오) (1) | 2024.02.25 |

| 리얼티인컴 2023 4분기 실적발표 총정리③ (부채) (0) | 2024.02.25 |

댓글